Die Zinsen in Deutschland steigen weiter – Macht der Immobilienverkauf jetzt Sinn?

In den vergangenen Jahren lagen die Zinsen für eine Immobilienfinanzierung zum Teil unter einem Prozent. Seit einiger Zeit verändert sich das Zinsniveau und die Bauzinsen steigen, Experten rechnen mit weiteren Anpassungen. Welche Auswirkungen das auf den Immobilienmarkt hat und was Immobilienbesitzer jetzt beachten sollen, erfahren Sie im folgenden Artikel.

Inhaltsverzeichnis

Welche Zinsen steigen aktuell?

Nachdem die Europäische Zentralbank EZB den Leitzins auf 2,5 % erhöht hat (Stand: 26.01.2023), sind im Jahresverlauf 2023 weitere Zinsentscheidungen angekündigt.

Nachdem die Notenbanken an den Stellschrauben gedreht haben, steigen aktuell vor allem die Bauzinsen stark an und liegen inzwischen bei mehr als 3,0 Prozent für eine zehnjährige Zinsfestschreibung. Im Vergleich zu den Konditionen zwischen 2019 und 2021 bedeutet das ein deutliches Plus. In den vergangenen Jahren betrugen die Hypothekenzinsen, abhängig vom Wert der Immobilie, für eine zehnjährige Zinsbindung weniger als ein Prozent, doch diese Phase ist vorerst vorbei, einen Kredit unter einem Prozent bekommen Kreditnehmer längst nicht mehr. Wie hoch die Immobilienzinsen im Einzelfall letztlich ausfallen, ist unter anderem von der Bonität und dem Eigenkapitaleinsatz des Darlehensnehmers abhängig. Sieht die Bank bei der Kreditvergabe ein höheres Ausfallrisiko, etwa weil der Kredit im Verhältnis zum Immobilienwert sehr hoch ist, schlägt sich das in einem höheren Zinssatz nieder.

Wichtig:

Für Darlehensnehmer bedeuten bereits einige Zehntelprozentpunkte eine deutliche Mehrbelastung bei der Ratenhöhe. Wer keine höheren Raten bewältigen kann, muss mit einer längeren Darlehenslaufzeit rechnen.

Wie hoch sind aktuell die Kreditzinsen?

Die Kreditzinsen sind im Aufwärtstrend, auch wenn sich das Wachstum seit dem letzten Schub etwas verlangsamt hat. Folgende Zinssätze zahlen Kreditnehmer aktuell für Ihre Vorhaben im Schnitt:

10 Jahre Zinsbindung: 3,2 Prozent

15 Jahre Zinsbindung: 3,46 Prozent

20 Jahre Zinsbindung: 3,56 Prozent

Die Homeday Hyp verzeichnete im Monat Juli im Vergleich zum Juni, wo die Konditionen ihren Höchststand erreicht hatten und bei teilweise über 3,5 Prozent für eine zehnjährige Festschreibung lagen, leichte Anpassungen nach unten. Aktuell werden für eine Sollzinsbindung von zehn Jahren wieder um 3,2 bis 3,3 Prozent angeboten.

Wird das Zinsniveau in Zukunft immer weiter steigen?

Auch wenn sich die Entwicklung in den letzten Wochen etwas abgeschwächt hat, ist im Jahr 2023 ein weiterer Anstieg des Zinsniveaus zu erwarten. Nach der Leitzinserhöhung im Juli auf 2,5 Prozent gehen Experten in ihrer EZB-Leitzins-Prognose davon aus, dass die EZB noch im Laufe des Jahres 2023 eine weitere Anpassung vornehmen wird. Damit soll vor allem der historisch hohen Inflationsrate entgegengewirkt werden.

Die geldpolitischen Entscheidungen wirken sich auf die Zinsentwicklung aus, sodass Expertinnen erwarten steigende Zinsen bis zum Jahresende. Bei einer zehnjährigen Zinsbindung gehen die Profis von 4 Prozent und mehr aus.

Auswirkungen auf die Bauzinsen haben vor allem die Anleihemärkte, bei denen es um langfristige Renditeentwicklung geht. Erstmals seit acht Jahren muss der Staat für Bundesanleihen wieder Zinsen zahlen und die Rendite liegt über der Marke von einem Prozent. Die steigenden Renditen für Bundesanleihen wirken sich auf die Immobilienzinsen aus, da Banken zur Refinanzierung von Baukrediten üblicherweise mit Pfandbriefen handeln. Werden also die Pfandbriefe höher verzinst, werden Baufinanzierungen teurer.

Wie werden sich die Bauzinsen 2024 entwickeln?

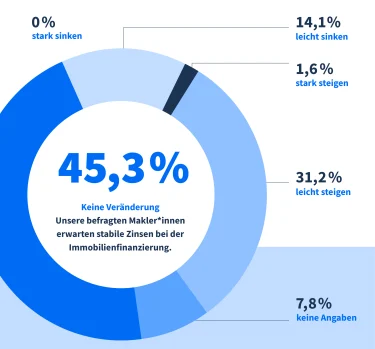

Eine Maklerumfrage ergab, dass 45,3 % unserer Immobilienmakler denken, dass es bei den Bauzinsen im Jahr 2024 keine Veränderungen geben wird. Sie erwarten stabile Zinsen bei der Immobilienfinanzierung. Quelle: Homeday-Maklerumfrag

Welche Auswirkungen hat die Zinsentwicklung 2023?

Erste Anzeichen deuten darauf hin, dass die Zinsentwicklung sich auf die Immobilienpreise auswirken wird. Experten wie der Recklinghausener Immobilienmakler Francesco Totto, der seit 2011 schon mehr als 1.700 Wohnungen, Häuser und Grundstücke bewertet hat, rechnen mit fallenden Immobilienpreisen: „Aktuell ist der Markt jedoch noch stabil und auf hohem Niveau. Die Prognosen gehen davon aus, dass sich daran bis Jahresende etwas ändern könnte, das hängt aber auch davon ab, wie sich die Zinspolitik auf unsere Wirtschaft auswirkt“.

Wie wirkt sich die Entwicklung der Bauzinsen auf die Nachfrage von Immobilien aus?

Laut der Umfrage unter Immobilienmaklern wird die Nachfrage auf dem Immobilienmarkt in nächster Zeit voraussichtlich leicht sinken. Nur 1,6 % der Befragten gehen von einem leichten Anstieg aus, während 14,3 % einen starken Rückgang erwarten und 58,7% von einem leichten Rückgang ausgehen. 25,4% der Befragten glauben, dass die Nachfrage auf dem aktuellen Niveau bleiben wird. Quelle: Homeday-Maklerumfrage 2023

Sinkende Käufernachfragen als direkte Auswirkungen der steigenden Zinsen

Durch die niedrigen Zinsen konnten sich in den letzten Jahren viele Menschen ein Haus oder eine Wohnung leisten – eine Kreditaufnahme war nicht teuer und die Raten konnten aus dem Einkommen bewältigt werden. Steigen die Zinsen jedoch noch weiter, wird die Finanzierung teurer und nicht jeder kann sich die hohen Raten leisten. Insgesamt wird das zu einer Reduzierung der Nachfrage nach Wohneigentum führen.

Was kann ich als Haus- oder Wohnungsbesitzer jetzt tun?

Aufgrund der aktuellen Lage ist davon auszugehen, dass das Kaufinteresse im Laufe des Jahres nachlassen wird. Steigende Zinsen und die unsichere Situation durch den Krieg in der Ukraine wirken sich auf die Kaufbereitschaft aus. Die Folgen durch Corona sind ebenfalls noch spürbar und sorgen für Zurückhaltung. Zudem steigen nicht nur die Zinsen, auch Baumaterial und Arbeitslöhne werden teurer. Einen Neubau oder eine Bestandsimmobilie können sich in absehbarer Zeit vermutlich weniger Haushalte leisten. Menschen halten in einer solchen Situation, wie wir sie aktuell erleben, ihr Geld zusammen, weil sie nicht wissen, was noch kommen wird.

Wenn Sie als Immobilieneigentümer darüber nachdenken, Ihr Haus oder Ihre Wohnung zu verkaufen, ist jetzt ein ausgezeichneter Zeitpunkt. Noch ist die Nachfrage hoch und die Entwicklung hat den Immobilienmarkt bisher noch nicht in vollem Umfang erreicht.

„Ich beobachte bereits jetzt Preisrückgänge von bis zu 10 %. Wer jetzt verkauft, hat noch gute Chancen, einen vergleichsweise hohen Preis zu erzielen. Dies wird zunehmend schwieriger werden.“

- Einschätzung Alfredo Roberto Lewin, Frankfurt am Main

Idealerweise zögern Sie mit Ihrer Entscheidung nicht zu lange, denn hat die Zinswende den Immobilienmarkt und die Bauzinsentwicklung erst einmal vollständig erreicht, werden die Preise sinken und Sie erzielen einen geringeren Verkaufspreis. Die Zeiten, dass Käufer bereits sind, jeden Preis zu zahlen, sind längst vorbei. Das zeigt sich daran, dass die bisher hohe Immobilienpreise in stark nachgefragten Gebieten stagnieren oder sogar zurückgehen.

Hinweis:

Möchten Sie wissen, was Ihre Immobilie wert ist? Nutzen Sie die kostenlose und unverbindliche Immobilienbewertung von Homeday. Hier sehen Sie auf einen Blick, ob sich ein Immobilienverkauf aktuell lohnt.

Warum steigen Zinsen bei höherer Inflation?

In den letzten Jahren sorgte die EZB mit ihrer Niedrigzinspolitik für günstige Bauzinsen und befeuerte damit die Höhe der Kreditaufnahmen und die Konsumlaune und bestärkte damit auch die Inflation. Die Menschen gaben mehr Geld aus und die Inflationsrate stieg.

Heben die Zentralbanken und danach die Banken die Zinsen an, führt das dazu, dass die Geldmenge sinkt und eine Zurückhaltung beim Konsum zu beobachten ist. Die steigenden Zinsen sorgen dafür, dass die Inflation sich abschwächt.

Ziel der Geldpolitik ist, die Balance zwischen Zinshöhe, Inflation und Wirtschaftswachstum zu halten: Einerseits führen höhere Zinsen zu einer sinkenden Inflation, andererseits bremsen sie aber auch das Wirtschaftswachstum. Ist es teurer, Geld aufzunehmen, investieren Unternehmen weniger in neue Anlagen oder die Schaffung neuer Arbeitsplätze.

Wann steigen Zinsen für Sparer?

Die Zeiten von Negativzinsen sind vorbei. Nachdem die EZB die Zinswende eingeläutet hat, haben viele Banken Negativzinsen gestrichen, steigende Zinsen für Tagesgelder und Sparkonten waren aber bisher nicht zu verzeichnen. Denn trotz der Anhebung des Leitzinses tendiert dieser weiterhin gegen null, sodass viele Banken bisher darauf verzichten, Spareinlagen besser zu verzinsen.

Für das laufende Jahr prognostizieren Experten weiter steigende Leitzinsen, was auch einen Anstieg der Sparzinsen zur Folge haben dürfte. Ob sich bei diesen Zinssätzen eine langfristige Geldanlage lohnt, bleibt jedoch abzuwarten. Zudem sorgt die hohe Inflationsrate dafür, dass steigende Zinsen direkt von der Inflation aufgezehrt werden.

Steigende Zinsen – FAQ

Warum steigen die Bauzinsen?

Die Europäische Zentralbank hat den Leitzins angepasst, damit wird es teurer, sich Geld auf dem Kapitalmarkt zu beschaffen. Die Anhebung des Leitzinses wirkt sich damit direkt auf die Kreditzinsen der Banken aus, die ebenfalls angestiegen sind.

Wie hoch sind die Zinsen bei einem Immobilienkredit?

Die Höhe der Zinsen für einen Baukredit sind von der Laufzeit abhängig. Für eine langfristige Zinsbindung müssen Sie aktuell mit einem Zinssatz von rund 3,2 Prozent rechnen, wobei Sie bei einer Vollfinanzierung oder einem Darlehen, das über eine Beleihung von 80 Prozent des Immobilienwerts mit höheren Zinssätzen rechnen müssen.

Was passiert mit meinem Kredit bei einer Inflation?

In der Inflation wird das Geld weniger wert und alles wird teurer. Ihr Kredit jedoch nicht, solange die Konditionen festgeschrieben sind: Der nominale Schuldbetrag Ihres Kredits bleibt gleich und auch die Rate, die Sie monatlich zur Rückzahlung aufwenden müssen, verändert sich nicht. Durch die Inflation steigen in der Regel die Löhne und Gehälter, als Kreditnehmer profitieren Sie also von der Situation und können Ihren Kredit leichter zurückbezahlen. Ob sich das tatsächlich positiv auswirkt, hängt jedoch davon ab, wie lange die Inflation anhält und wie die Sollzinsbindung des Kredites ist.

Haben Sie einen Immobilienkredit, der in einigen Jahren aus der Zinsbindung läuft, könnte es sich lohnen, die Anschlussfinanzierung schon heute mit einem Forwarddarlehen zu planen, damit Sie vor weiter steigenden Zinsen sicher sind.