Mit dem Baukredit ins Eigenheim

Mit dem richtigen Baukredit kann der Traum von den eigenen vier Wänden Wirklichkeit werden. Baukredite - auch Baudarlehen genannt - sind langfristige Finanzierungen, bei denen in der Regel die zu finanzierende Immobilie als Sicherheit dient. In diesem Beitrag erfahren Sie alles Wissenswerte zum Thema Baukredit.

Inhaltsverzeichnis

Jetzt Baukredit berechnen

1. Grundlagen des Baukredits

1.1 Was ist ein Baukredit?

Baukredite sind allgemein Kredite, die für den Bau oder den Kauf einer Immobilie zweckbestimmt sind. In der Regel handelt es sich um langfristige grundpfandrechtlich besicherte Darlehen. Als Sicherungsinstrument dient meist eine Grundschuld. Möglich ist auch eine Hypothek. Die Grundschuld wird aber häufiger gewählt, weil sie flexibler nutzbar ist. Trotzdem hat sich im allgemeinen Sprachgebrauch der Begriff Hypothekendarlehen eingebürgert. Andere Synonyme für Baukredite sind Baudarlehen, Immobiliendarlehen, Baufinanzierungen oder Immobilienfinanzierungen.

1.2 Arten von Baukrediten

Bei den meisten Baukrediten handelt es sich um Annuitätendarlehen. Das sind Darlehen, die auf jährlicher Basis in gleichbleibenden, regelmäßigen Raten - sogenannten Annuitäten (von lat. annus = Jahr) - zurückgezahlt werden. Diese enthalten einen Zins- und einen Tilgungsanteil. Übliche Zahlungsintervalle sind ein Monat, ein Quartal, ein Halbjahr oder ein Jahr. Die Zinsen sind meist für einen bestimmten Zeitraum - die Zinsbindungsdauer - festgelegt und werden dann im Rahmen einer Anschlussfinanzierung neu vereinbart.

Von Annuitätendarlehen zu unterscheiden sind Festdarlehen - oft auch als endfällige Darlehen bezeichnet. Hier findet keine laufende Tilgung statt, die Rückzahlung erfolgt erst am Ende der Laufzeit in einer Summe. Die vorher anfallenden Raten umfassen nur Zinszahlungen. Der Zinssatz ist bei Festdarlehen häufig festgeschrieben. Solche Darlehen werden gerne als Zwischenfinanzierungen genutzt, um den Zeitraum zu überbrücken, bis eine Finanzierungsalternative (zum Beispiel Eigenkapital) verfügbar ist. Manchmal dienen sie aber auch als längerfristiges Finanzierungsinstrument - gerne in Kombination mit einem parallel besparten Bausparvertrag oder einer Lebensversicherung.

Baukredite gibt es auch für kleinere Vorhaben - zum Beispiel für Umbau- oder Modernisierungsmaßnahmen. Diese werden entsprechend als Modernisierungs- oder Renovierungskredit beworben. Oft verzichten Banken hier auf eine grundpfandrechtliche Absicherung. Es handelt sich dann einfach um einen zweckgebundenen "normalen" Ratenkredit, der bis zu mehrere zehntausend Euro umfassen kann. Solche Kredite sind etwas teurer als Hypothekendarlehen, dafür spart man die Kosten der Absicherung (Notar- und Grundbuchkosten).

2. Kosten und Konditionen von Baukrediten

2.1 Was kostet ein Baukredit?

Die allgemeine Zinsentwicklung hat einen erheblichen Einfluss auf die Baukredit Zinsen. Eine wichtige Rolle spielt die Geldpolitik der Europäischen Zentralbank (EZB). Die Euro-Notenbank steuert die Geldmenge über die Leitzinsen. Das sind Zinssätze , zu denen Banken kurzfristig Geld bei der EZB leihen oder parken können. Wichtigster Leitzins ist der sogenannte Hauptrefinanzierungssatz. Erhöht die EZB die Leitzinsen, steigen auch die Zinsen am Markt und umgekehrt.

Über viele Jahre verfolgte die EZB eine "Politik des billigen Geldes" und hielt die Zinsen extrem niedrig. In der Folge erreichten auch die Baukredit Zinsen historische Tiefststände. Das änderte sich im Jahr 2022, als durch den Nachfrageschock nach Ende der Corona-Pandemie und im Zuge des Kriegsausbruchs in der Ukraine die Inflation plötzlich mit Macht zurückkehrte. Für die EZB war das ein Signal für eine geldpolitische Kehrtwende. Die Leitzinsen wurden in mehreren Schritten bis September 2023 auf 4,5 Prozent angehoben. Baukredite verteuerten sich entsprechend.

Der vorläufige Zinsgipfel wurde im letzten Quartal 2023 erreicht, als die Baukredit Zinsen für Hypothekendarlehen mit fünf- oder zehnjähriger Zinsbindung bei über vier Prozent lagen. Inzwischen hat sich die Lage an der Inflationsfront deutlich beruhigt. Marktbeobachter rechnen mit EZB-Leitzinssenkungen noch im laufenden Jahr. Die Baukredit Zinsen aktuell haben diese erwartete Entwicklung bereits vorweggenommen und sind merklich gesunken. Dazu hat auch die schwache Baukonjunktur beigetragen. Bei guter Bonität und fünf- oder zehnjähriger Zinsbindung liegen die Baukredit Zinsen aktuell (Stand April 2024) zwischen 3,3 Prozent und 3,5 Prozent. Gut möglich, dass Baufinanzierungen mit Leitzinssenkungen in absehbarer Zukunft noch etwas günstiger werden.

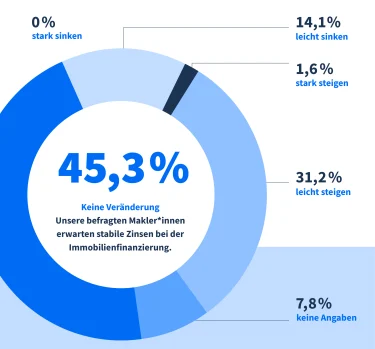

Wie werden sich die Bauzinsen 2024 entwickeln?

Eine Maklerumfrage ergab, dass 45,3 % unserer Immobilienmakler denken, dass es bei den Bauzinsen im Jahr 2024 keine Veränderungen geben wird. Sie erwarten stabile Zinsen bei der Immobilienfinanzierung. Quelle: Homeday-Maklerumfrag

Hinweis:

Der Baukredit Rechner von Homeday hat Zugriff auf die Baukreditkonditionen von mehr als 500 Banken und legt so die Basis für ausgezeichnete Vergleichsmöglichkeiten. Sie erfahren unter anderem, wie viel Kredit Sie sich leisten können und wie sich Ihr Darlehen bei einem bestimmten Tilgungssatz entwickelt.

2.2 Baukredit Zinsen, Konditionen und Kosten verstehen

Die Kosten einer Baufinanzierung werden maßgeblich durch den jeweiligen Baukredit Zinssatz geprägt. Für die Zinsberechnung wird der sogenannte Sollzins, der als Prozentsatz ausgedrückt wird, zugrunde gelegt. Die Berechnung der Baukredit Zinsen erfolgt bezogen auf die jeweils noch offene Restschuld. Ist der Sollzins für bestimmte Zeiträume festgeschrieben, wird vom gebundenen Sollzins gesprochen. Relativ selten wird ein variabler Sollzins vereinbart. Neben dem Sollzins können im Zusammenhang mit einem Baukredit weitere Kosten anfallen:

Punnkt | Erläuterung |

|---|---|

Disagio | ein Disagio kommt bei Baukrediten relativ häufig vor. Darunter wird ein prozentualer Abschlag bei der Kreditauszahlung verstanden. Bei einem Disagio von drei Prozent zum Beispiel wird der Baukredit nur zu 97 Prozent ausgezahlt. Ein Disagio ist eine Art vorweggenommene Zinszahlung, dafür fallen die laufenden Zinszahlungen geringer aus. |

Bereitstellungszinsen | werden für zur Verfügung gestellte, aber noch nicht genutzte Kreditbeträge berechnet. Bereitstellungszinsen sind typisch bei Baukrediten, bei denen die Auszahlung nach Baufortschritt erfolgt. Das ist üblicherweise der Fall, wenn mit einem Bauträger gebaut wird. Der Bauträger erhält den vereinbarten Kaufpreis in Raten nach dem jeweiligen Baufortschritt des Vorhabens. |

Bearbeitungsgebühren | früher berechneten viele Kreditinstitute für die Kreditgewährung eine Bearbeitungsgebühr. Seit einem grundlegenden BGH-Urteil in 2014 sind die meisten Bearbeitungsgebühren nicht mehr zulässig, weil die Kreditbearbeitung eine selbstverständliche Bankleistung ist, die nicht extra bepreist werden darf. |

Kosten für Grundpfandrechte | für die Eintragung einer Grundschuld fallen Notar- und Grundbuchkosten an. Weitere Kosten können entstehen, wenn für die Wertermittlung der Immobilie ein gesondertes Gutachten in Auftrag gegeben wird. Das ist allerdings nicht zwingend. |

Kosten einer Restschuldversicherung | eine Restschuldversicherung bei Baukrediten ist oft nicht obligatorisch, kann aber Sinn machen. Die Versicherung stellt die Rückzahlung des Baukredits sicher, auch wenn die eigenen Mittel infolge von Krankheit, Arbeitslosigkeit oder schlimmstenfalls Tod dafür nicht mehr ausreichen. Die Immobilie bleibt dann auf jeden Fall erhalten. Bei der Versicherung handelt es sich um eine Risikolebensversicherung mit im Zeitablauf fallender Versicherungssumme (entsprechend der Restschuldentwicklung). Die Versicherungsprämien muss der Kreditnehmer zahlen. |

2.3 Tipps zum Baukredit Vergleich

Unterschiedliche Angebote für einen Baukredit können mit Hilfe des effektiven Jahreszinses verglichen werden. Der effektive Jahreszins - oder kurz: Effektivzins - fasst die unterschiedlichen Kostengrößen eines Kredites zusammen und drückt sie auf Jahresbasis als Prozentwert aus. Neben den Zinsen berücksichtigt ein effektiver Jahreszins zum Beispiel Kosten wie ein Disagio. Auch Zins- und Tilgungsverrechnungstermine wirken sich auf den Effektivzins aus. Allerdings bleiben einige Kosten bei Effektivzinsangaben außen vor: Bereitstellungszinsen und Kosten für Sicherheiten fließen nicht in den effektiven Jahreszins ein, die Kosten einer Restschuldversicherung nur, wenn sie obligatorisch ist. Davon abgesehen ist ein effektiver Jahreszins eine gute Größe für den Baukredit Vergleich.

Verglichen werden können damit aber immer nur gleichartige Baukredite - zum Beispiel Kredite mit gleichen Kreditsummen und Zinsbindungszeiträumen. In der Regel steigtder Zinssatz nämlich mit der Dauer der Zinsbindung. Es macht daher keinen Sinn, einen Baukredit mit fünfjähriger Zinsbindung mit einem Baukredit mit fünfzehnjähriger Zinsbindung zu vergleichen. Der höhere Baukredit Zinssatz beim längeren Zinsbindungszeitraum ist der "Preis" für die längere Zinssicherheit.

Vergleichsportale im Internet versprechen einen einfachen und bequemen Baukredit Vergleich. Allerdings sind die dort dargestellten Kreditkonditionen nur bedingt aussagekräftig. In der Regel wird eine gute bis sehr gute Bonität unterstellt, um attraktive Effektivzinssätze zeigen zu können. Ob die Konditionen auch im individuellen Einzelfall gelten würden, steht auf einem anderen Blatt. Über Homeday erhalten Sie Kreditangebote, die auf Ihre individuellen Verhältnisse und Gegebenheiten zugeschnitten sind. Sie können so sicher sein, dass Ihr Baukredit die im Angebot genannten Konditionen auch tatsächlich bietet. Mehr dazu und zu unserem Baukredit Vergleich erfahren Sie im Abschnitt: Expertenberatung und persönliche Betreuung.

Der Effektivzins ist ein wichtiges Vergleichskriterium, um Kreditangebote beurteilen zu können - allerdings nicht das einzige. Auch andere Konditionen können für die Beurteilung von Kreditofferten relevant sein, zum Beispiel die Möglichkeit von Sondertilgungen. Wenn Sie planen, Ihren Baukredit vorzeitig ganz oder teilweise zurückzuzahlen, ist es wichtig, dass Ihr Baukredit diese Option vorsieht - möglichst ohne oder nur mit einer geringen Vorfälligkeitsentschädigung.

2.4 Wie finde ich den passenden Baukredit?

Um den optimalen Baukredit für Ihr Vorhaben zu finden, befolgen Sie am besten die folgenden Schritte:

- 1

Budgetplanung

Wie viel das neue Eigenheim kosten darf, ist auch von der persönlichen finanziellen Situation abhängig. Der Budgetrechnervon Homeday hilft Ihnen dabei, Ihr Baukredit-Budget zu berechnen.

- 2

Festlegung der möglichen Monatsrate

Zunächst wird berechnet, welche monatlichen Kosten sich aus dem Baukredit ergeben. Auch hier ist es ratsam, sicher zu kalkulieren, wie viel Geld Ihnen zur Rückzahlung des Kredits monatlich zur Verfügung steht.

- 3

Suche nach einer geeigneten Immobilie oder einem Baugrundstück

Nun können Sie nach Ihrer Wunschimmobilie oder einem Grundstück zum Kauf, welches in Ihr Budget passt, Ausschau halten.

- 4

Vergleich der Finanzierungsangebote

Die Experten von Homeday unterstützen Sie dabei, die Konditionen von mehr als 500 Banken zu vergleichen und so den optimalen Baukredit für Sie zu finden.

- 5

Prüfung von Fördermitteln

Bei einem Hausbau oder -kauf stehen Ihnen unter bestimmten Bedingungen staatliche Förderungen zu.

- 6

Unterzeichnung von Kauf- und Kreditvertrag

Im letzten Schritten unterzeichnen Sie den Baukredit-Vertrag für Ihre Finanzierung sowie den Kaufvertrag für die Immobilie oder das Baugrundstück.

3. Baukredit Rechner

3.1 Baukredit Rechner kostenlos nutzen

Mit dem Homeday Baukredit Rechner können Sie ganz einfach Ihren Baukredit kalkulieren. Der Baukredit Rechner berücksichtigt die Konditionen von mehr als 500 Banken. Die Nutzung ist für Sie garantiert kostenlos und unverbindlich. Der Baukredit Rechner bietet Ihnen Informationen zu den wichtigsten Eckdaten Ihrer Baufinanzierung:

zur monatlichen Ratenbelastung

zu den anfallenden Zinskosten

zur Restschuld bei Ablauf der Zinsbindung

zur voraussichtlichen Laufzeit

Durch eine Veränderung der Eingabewerte können Sie unterschiedliche Baukredit-Varianten durchspielen und prüfen, welche Möglichkeit die beste für Sie ist. Der Rechner bietet Ihnen so eine erste Orientierung, um Ihren Finanzierungswunsch zu konkretisieren. Passende Finanzierungsangebote können Sie gemeinsam mit Ihrem Homeday-Finanzierungsberater einholen. Mehr dazu erfahren Sie im Abschnitt: Expertenberatung und persönliche Betreuung.

4. Wie viel Eigenkapital benötige ich für einen Baukredit?

Der Einsatz von Eigenkapital spielt bei Baukrediten eine wichtige Rolle. Ermitteln Sie zunächst die Gesamtkosten Ihres Vorhabens. Neben dem reinen Kauf- oder Baupreis kommen weitere Nebenkosten auf Sie zu.

Als Faustformel empfiehlt sich ein Eigenkapitaleinsatz von 20 bis 30 Prozent, um den Baukredit auf eine solide Basis zu stellen.

Banken gewähren den Baukredit in der Regel in Höhe von 60 bis 80 Prozent der Gesamtkosten. Unter Umständen ist auch eine 100-Prozent-Finanzierung möglich – hier ist der Einzelfall entscheidend.