Grundsteuer berechnen: Die Grundsteuer-Hebesätze 2024

Für Haus- und Wohnungseigentümer in Deutschland zählt die Grundsteuer B zu den bedeutendsten Steuerarten. Doch wie wird sie eigentlich berechnet und wer legt den Grundsteuer-Hebesatz fest? Welche Unterlagen und Daten benötigt man für die Grundsteuererklärung und wann muss man die Steuer eigentlich zahlen? Mit unserem umfassenden Ratgeber zu allen wichtigen Fragen rund um die Grundsteuer behalten Sie den Überblick. Auch die neuen Regelungen werden ausführlich erklärt, ebenso wie die Kritik an der Steuer und ob sich eine Berücksichtigung der Grundsteuer beim Immobilienkauf oder Neubau lohnt.

Das Wichtigste zusammengefasst:

Die Grundsteuer umfasst die Grundsteuer A für land- und forstwirtschaftliche Grundstücke, die Grundsteuer B für bebaute und bebaubare Grundstücke sowie Gebäude und die Grundsteuer C, die Teil der Grundsteuerreform ist.

Die Höhe der Grundsteuer wird durch den Hebesatz der jeweiligen Gemeinde bestimmt.

Die Grundsteuerreform tritt zum 1. Januar 2025 in Kraft.

Inhaltsverzeichnis

Welche Unterlagen und Daten brauche ich für die Grundsteuererklärung?

Wie hoch ist der Grundsteuer-Hebesatz in den Landeshauptstädten?

Wo sind die Grundsteuer-Hebesätze am höchsten und am niedrigsten ➤ Karte

Wo zahlen Grundstücksbesitzer keine Grundsteuer? ➤ Ausnahmen

Lohnt es sich, beim Immobilienkauf oder Neubau auf die Grundsteuer zu achten?

Ist Ihnen das Grundsteuer-Thema zu kompliziert geworden?

Mit der Informationsmasse rund um die Grundsteuer sind viele Eigentümer überfordert. Auch die neue Grundsteuerreform verunsichert momentan eher als dass sie hilft. Ob sich für Ihre Immobilie langfristig ein Verkauf lohnt, können Sie hier kostenlos herausfinden:

Welche Grundsteuer Arten gibt es noch?

Die Grundsteuer A (agrarisch) gilt für land- und forstwirtschaftliche Grundstücke.

Die Grundsteuer B (baulich) gilt für bebaute und bebaubare Grundstücke sowie Gebäude.

Die Grundsteuer C ist Teil der verabschiedeten Reform der Grundsteuer ab 2025.Mehr Informationen zur Reform

Hinweis:

Die Grundsteuer ist nicht zu verwechseln mit der Grunderwerbssteuer, die gezahlt wird, wenn man ein Grundstück, ein Haus oder eine Wohnung erwirbt.

Was ist die Grundsteuer B?

Die Grundsteuer B bezeichnet eine Gemeindesteuer, zu deren Zahlung jeder Eigentümer eines bebauten oder bebaubaren Grundstücks sowie eines Gebäudes verpflichtet ist. Sie wird einmal pro Jahr (am 1. Januar) von der jeweiligen Gemeinde festgelegt und erhoben. Einmal im Vierteljahr ist sie an das Finanzamt zu zahlen – unabhängig davon, ob es sich um ein bebautes oder unbebautes Grundstück handelt. Der Hebesatz der Grundsteuer variiert von Gemeinde zu Gemeinde und bestimmt, in welcher Höhe die Steuer erhoben wird. Die Grundsteuer als Real- oder Objektsteuer ist eine der ältesten Direktbesteuerungen und existiert in ihrer aktuellen Form seit 1948.

Wer legt den Grundsteuer-Hebesatz fest?

Die Höhe der jährlichen Grundsteuer ist nicht einheitlich festgelegt.

Dank der Selbstverwaltungsgarantie kann jede Gemeinde den Hebesatz der Grundsteuer selbst frei bestimmen und damit die Steuerlast seiner Bürger aktiv beeinflussen. Er gilt immer für ein Haushaltsjahr. Von gesetzlicher Seite gibt es mit dem Grundsteuergesetz (GrStG) lediglich einen groben Rahmen. Dieser gestattet den Kommunen Entscheidungsfreiheit bis hin zur Nichterhebung der Grundsteuer. Das Recht dazu ist in Artikel 28 Absatz 2 Satz 3 des Grundgesetzes festgeschrieben.

Viele Gemeinden nutzen den Grundsteuer-Hebesatz, um ihre eigenen Steuereinnahmen zu erhöhen. Denn die Grundsteuer ist nach der Gewerbesteuer die größte Steuereinnahmequelle in Deutschland. Die rund 35 Millionen Grundstücke bringen den Kommunen jährlich insgesamt rund 14 Milliarden Euro Steuereinnahmen. Geld, das sie beispielsweise für den Ausbau ihrer Infrastruktur nutzen.

Wie lässt sich die Grundsteuer berechnen?

Berechnungsmodell für die Grundsteuer

Für viele Immobilienbesitzer ist das Berechnungsmodell für die Grundsteuer nicht auf den ersten Blick verständlich. Nicht alle Bundesländer verwenden zur Berechnung der Grundsteuer dieselben Methoden, es gibt also kein einheitliches Berechnungsmodell, welches für die Grundsteuer in ganz Deutschland anzuwenden ist. Zwar hat der Bund einen Vorschlag für die Berechnung abgegeben, letztendlich kann jedoch jedes Bundesland frei wählen, ob sie den Vorschlag annehmen oder ein eigenes Berechnungsmodell für die Grundsteuer nutzen.

Generell beruhen aber alle Berechnungsmodelle für die Grundsteuer 2024 auf drei Grundtypen:

Bundesmodell

Für das Bundesmodell kommt der Verkehrswert einer Immobilie zum Einsatz. Für dieses Berechnungsmodell werden die meisten Daten benötigt. Insgesamt wird der Vorschlag des Bundes zur Berechnung der Grundsteuer von 9 Bundesländern genutzt.

Flächenmodell

Hier spielt nur die Größe der Immobilie eine Rolle, ggf. wird auch die Lage der Immobilie mit einbezogen. Folgende Bundesländer setzen das Flächenmodell ein: Bayern, Hamburg, Hessen.

Bodenwertmodell

Dieses Berechnungsmodell basiert auf dem Bodenrichtwert einer Immobilie. Der Bodenrichtwert beschreibt den durchschnittlichen Grundstückswert innerhalb von vordefinierten Zonen. Dieses Modell wird ausschließlich in Baden-Württemberg genutzt.

Formel zur Berechnung der Grundsteuer

„Einheitswert x Grundsteuermesszahl x Hebesatz = Grundsteuer B“

Um die Grundsteuer zu berechnen, ermittelt der Fiskus zunächst den sogenannten Einheitswert der Immobilie. Der Einheitswert ist ein Wert für bebaute und unbebaute Grundstücke, der als Bemessungsgrundlage für die Festsetzung von Steuern und anderen Gebühren dient. Er wird in einem standardisierten Verfahren ermittelt und basiert immer noch auf den alten Bodenrichtwertenaus den Jahren 1964 (alte Bundesländer) und 1935 (neue Bundesländer). Allerdings weicht der Einheitswert deutlich vom Verkehrswert (also dem vorraussichtlich am Markt erzielbaren Verkaufspreis) ab, welcher beispielsweise durch ein Immobilienwertgutachten ermittelt wird.

Zweiter Faktor, um die Grundsteuer zu berechnen, ist die Grundsteuermesszahl. Sie bestimmt (in der Maßeinheit Promille), auf welchen Teil des Einheitswerts Steuern zu erheben sind. Entsprechende Regelungen zu den Promille-Werten je nach Gebäudetyp finden sich in §14 (Grundsteuer A) und §15 (Grundsteuer B) Grundsteuergesetz (GrStG). Zum Schluss kommt der Hebesatz der jeweiligen Ortschaft ins Spiel. Alle drei Werte miteinander multipliziert ergeben die Grundsteuerschuld von Eigentümerinnen pro Jahr.

Letzter Parameter ist der jeweils geltende Grundsteuer-Hebesatz. Dieser wird für die gesamte Gemeinde festgelegt, ist also nicht individuell von der Immobilie oder dem Grundstück abhängig. Jede Kommune kann den Steuerhebesatz in einem gewissen Rahmen selbst festlegen. Allerdings darf er zur Vermeidung von Steueroasen nicht unter 200 Prozent liegen. In der Regel werden Hebesätze zwischen knapp 400 und gut 800 Prozent angewendet. So liegt der durchschnittliche Hebesatz in Berlin mit 810 Prozent deutlich höher als in Schleswig-Holstein (363 Prozent). Einzelne Gemeinden erreichen hierbei Spitzenwerte von über 1.000 Prozent.

Berechnungsbeispiel

Ausgangslage ist ein unbebautes Grundstück – Einheitswert: 35.000 Euro, Steuermesszahl: 3,5 Promille. Miteinander multipliziert ergibt sich ein Grundsteuermessbetrag von 122,50 Euro. Vervielfacht man den Wert mit dem in Duisburg geltenden Hebesatz der Grundsteuer von 855 Prozent, ergibt sich eine Steuerlast von 1.047,38 Euro. Zum Vergleich: In Ingelheim am Rhein würden bei einem niedrigen Hebesatz von 80 Prozent nur 98 Euro Steuern anfallen.

Wird die Grundsteuer nach Quadratmeter berechnet?

Die Grundsteuer wird zwar nicht direkt nach der Quadratmeterzahl berechnet, dennoch spielt diese dabei eine Rolle. Noch bis 2025 basiert die Grundsteuer auf dem Einheitswert der Immobilie. Um diesen festzulegen, wendet das Finanzamt das Ertragswert- oder das Sachwertverfahren an. Bei beiden Verfahren ist der Bodenwert ein Faktor. Um diesen zu erhalten, wird die Grundstücksgröße mit dem entsprechenden Bodenrichtwert multipliziert.

Wie viel Grundsteuer zahlt man für 1.000 Quadratmeter?

Wie viel Grundsteuer für ein Grundstück mit 1.000 Quadratmetern Fläche anfällt, hängt davon ab, wo sich das Grundstück befindet. Dementsprechend variiert der Grundsteuerhebesatz und auch der Bodenrichtwert. Auch ist relevant, ob und wie das Grundstück bebaut ist, da die Bebauung die Steuermesszahl beeinflusst. Der Einheitswert ist ebenfalls bei der Berechnung der Grundsteuer von Bedeutung.

Ein Beispiel hierfür wäre ein unbebautes Grundstück in Nordrhein-Westfalen. Ausgehend von einem Einheitswert von 22.000 Euro, einer Steuermesszahl von 3,5 Promille und einem Hebesatz von 590 Prozent, kommen wir zu folgender Aufstellung:

„22.000 x 0,0035 x 5,9 = 454,30 Euro“

Die Grundsteuer B für dieses unbebaute, aber bebaubare Grundstück beträgt somit im Jahr 454,30 Euro. Quartalsweise fallen jeweils 113,57 Euro an.

Wie viel Grundsteuer zahlt man für ein Haus?

Wie viel Grundsteuer für ein Haus zu bezahlen ist, hängt von drei großen Faktoren ab. So ist es relevant, wo sich das Haus befindet, um welche Art Haus es sich handelt und wie hoch der vom Finanzamt ermittelte Einheitswert ausfällt. Dementsprechend gibt es keinen Pauschalbetrag an Grundsteuer, der für ein Haus zu zahlen ist.

Für dieses Beispiel nehmen wir ein Einfamilienhaus in Brandenburg. Um die Grundsteuer berechnen zu können, gehen wir von einem Einheitswert von 50.000 Euro aus. Bei der Steuermesszahl gehen wir von 8 Promille und beim Hebesatz von 390 Prozent aus. Der Formel folgend ergibt sich daraus folgende Rechnung:

„50.000 x 0,008 x 3,9 = 1.560 Euro“

Die Grundsteuer B für das fiktive Einfamilienhaus in Brandenburg beträgt damit 1.560 Euro pro Jahr bzw. 390 Euro pro Quartal.

Änderungen an der Immobilie oder am Grundstück:

Bei Änderungen am Grundstück (z.B. Aufteilung) oder der auf ihm erbauten Immobilie (Anbau, Abriss) ändert sich auch die Grundsteuer. Das Finanzamt bestimmt einen neuen Einheitswert und gegebenenfalls eine neue Grundsteuermesszahl.

Welche Unterlagen und Daten brauche ich für die Grundsteuererklärung?

Zur Vorbereitung auf die Grundsteuererklärung sollten Eigentümer sich folgende Dokumente und Daten zurechtlegen:

1. Grundbuchauszug

Der Grundbuchauszug sollte auf dem aktuellen Stand sein. In der Regel hat man den Grundbuchauszug zusammen mit dem Kaufvertrag abgelegt.

Falls Sie Ihren Grundbuchauszug nicht finden können, bekommen Sie diesen beim Grundbuchamt oder beim Amtsgericht. Welches Amt zuständig ist, können Sie im Internet recherchieren unter www.justiz.de. Sobald Sie sich einen neuen Auszug bestellen, dauert es ca. 14 Tage, bis dieser per Post bei Ihnen ankommt. Die Kosten dafür belaufen sich auf zehn Euro.

2. Wohnfläche und Nutzfläche

Wie berechne ich die Wohnfläche bei der Grundsteuer?

Für die Grundsteuererklärung müssen Immobilienbesitzerinnen unter anderem die Wohnfläche berechnenWohnfläche berechnen und angeben. Zu dieser gehören sämtliche Grundflächen der Räume, die ausschließlich zu dieser Immobilie gehören. Das gilt auch für Wintergärten, Schwimmbäder, Balkone, Loggien, Terrassen und Dachgärten. Einzubeziehen sind ebenso Tür- und Fensterbekleidungen, Tür- und Fensterumrahmungen, Fuß-, Sockel- und Schrammleisten, fest eingebaute Öfen, Heizgeräte o. Ä., Herde, Bade- oder Duschwannen, freiliegende Installationen und Einbaumöbel.

Neben der Nutzfläche / Wohnfläche soll auch die Grundstücksfläche angegeben werden. Diese steht, angegeben in Hektar, normalerweise ebenfalls im Grundbuch. Bei einer Eigentumswohnung wird auch nach dem Anteil an Gesamtgröße vom Haus gefragt. Diese Angabe finden Sie im Grundbuch oder der Teilungserklärung.

Wo finde ich die Wohnfläche, wenn ich ein gebrauchtes Haus oder Wohnung besitze?

Meist stehen die Wohnfläche und andere Größen im Kaufvertrag. Jedoch fehlt bei einer Bestandsimmobilie oft der ursprüngliche Kaufvertrag. Weiterhelfen kann in dem Fall der ArchitektenGrundriss. Dort stehen aber nur die Länge einzelner Wände oder Grundstücke. Die Herausforderung besteht darin, sich die Fläche dann ganz klassisch selber auszurechnen.

Das sollten Sie bei der Flächenberechnung beachten:

Dachschrägen: alles unter 1 m zählt nicht als Fläche, alles zwischen 1 und 2 Meter zählt nur zur Hälfte und alles über 2 Meter zählt ganz.

Balkon und Terrasse: Berechnung zählen nur zu 25 % nach der Wohnflächenverordnung

Dachboden + Keller + Treppen werden gar nicht mitgerechnet

Hinweis: Die Berechnung der Fläche ist mühsam, daher gibt es Hilfe von Dienstleistern, welche ca. 50–70 Euro dafür nehmen die Immobilienflächen für Sie zu berechnen. Schicken Sie dazu einfach den amtlichen Grundriss ein oder messen Sie die Längen selber ab.

3. Aktenzeichen aus dem letzten Grundsteuerbescheid

Das Aktenzeichen aus dem letzten Grundsteuerbescheid erhalten Sie immer Anfang des Jahres.

4. Baujahr

Das Baujahr ist bei der Grundsteuer sehr entscheidend für die BBewertung der Immobilie. Je jünger die Immobilie, desto mehr ist sie wert und desto höher wird die Grundsteuer ausfallen.

Welches Baujahr gebe ich bei einem Altbau an?

Wie schon des Öfteren hilft auch hier das Grundbuch. Die erste Eintragung ist eigentlich das Datum des Baujahrs. Bei einer Kernsanierung jedoch gilt die Sanierung als Baujahr. Es müssen umfangreiche Maßnahmen ergriffen worden sein, um wirklich als Sanierung zu gelten. Diese Maßnahmen müssen außerdem zeitnah erfolgt sein und nicht über mehrere Jahre verstreut.

5. Immobiliennutzung

Wenn Sie die Grundsatzerklärung für ihre Immobile machen ist die Art wie Sie Ihre Immobilie nutzen ebenfalls gefragt. Für das Finanzamt ist es wichtig zu wissen, ob sie in ihrer Immobilie selbst wohnen, es vermieten, es für gewerbliche oder als landwirtschaftliche Fläche nutzen.

Eine sogenannte Mischform besteht dann, wenn sowohl geschäftliche als auch Wohnräume den gleichen Eingang teilen. Aber wenn sie z. B. über ihrem oder einem Laden wohnen, besteht keine Mischform.

Welche Gebäudearten gibt es?

Einfamilienhaus (ein Reihenhaus und Doppelhaus sind Einfamilienhäuser)

Zweifamilienhaus (teilt sich Treppenhaus oder auch den Garten).

Stellplatz / Carport / Garage. In einem Mehrfamilienhaus muss dieser nur angegeben werden, wenn es per Grundbuch oder Teilungserklärung der Wohneinheit zugeordnet ist.

Wie hoch ist der Grundsteuer-Hebesatz in den Landeshauptstädten?

Mit stolzen 810 Prozent ist der Grundsteuer-Hebesatz in Berlin der höchste der insgesamt 16 Landeshauptstädte beziehungsweise Stadtstaaten. Danach folgt die Hansestadt Bremen mit seiner attraktiven Altstadt und dem Schnoorviertel. Hier liegt der Hebesatz der Grundsteuer bei 695 Prozent. Den dritthöchsten Hebesatz unter den Landeshauptstädten setzt Dresden mit 635 Prozent an.

Städteranking

| Stadt | Bundesland | Einwohnerzahl (Stand 31.12.19) | Hebesatz |

|---|---|---|---|

| 📍 Berlin | Stadtstaat Berlin | 3.669.491 | 810 % |

| 📍 Bremen | Stadtstaat Bremen | 567.559 | 695 % |

| 📍 Dresden | Sachsen | 556.780 | 635 % |

| 📍 Schwerin | Mecklenburg-Vorpommern | 95.653 | 595 % |

| 📍 Hannover | Niedersachsen | 536.925 | 600 % |

| 📍 Erfurt | Thüringen | 213.981 | 550 % |

| 📍 Hamburg | Stadtstaat Hamburg | 1.847.253 | 540 % |

| 📍 München | Bayern | 1.484.226 | 535 % |

| 📍 Stuttgart | Baden-Württemberg | 635.911 | 520 % |

| 📍 Kiel | Schleswig-Holstein | 246.794 | 500 % |

| 📍 Magdeburg | Sachsen-Anhalt | 237.565 | 495 % |

| 📍 Potsdam | Brandenburg | 180.334 | 545 % |

| 📍 Wiesbaden | Hessen | 278.474 | 492 % |

| 📍 Saarbrücken | Saarland | 180.374 | 490 % |

| 📍 Mainz | Rheinland-Pfalz | 218.578 | 480 % |

| 📍 Düsseldorf | Nordrhein-Westfalen | 621.877 | 440 % |

Ein Blick auf die Tabelle zeigt, dass die Verteilung der Hebesätze keinem Muster folgt und auch nichts mit Ost-West-Gefälle oder Nord-Süd-Unterschieden zu tun hat.

Interessant: Obwohl bei den Kauf- und Mietpreisen seit Langem Spitzenreiter in Deutschland, befindet sich der Grundsteuer-Hebesatz in München im Mittelfeld.

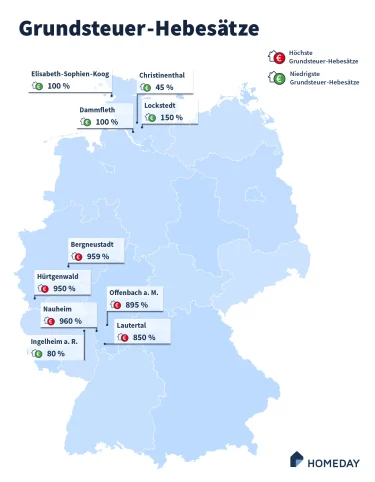

Übersicht der Gemeinden mit den höchsten und niedrigsten Hebesätzen in Deutschland

Wo gibt es in Deutschland die höchsten Grundsteuer-Hebesätze?

| Ortschaft | Einwohnerzahl (Stand 31.12.19) | Hebesatz |

|---|---|---|

| Lautertal | 7.656 | 850 % |

| Offenbach am Main | 130.280 | 895 % |

| Nauheim | 10.679 | 960 % |

| Bergneustadt | 18.677 | 959 % |

| Hürtgenwald | 8.700 | 950 % |

Obwohl die Hebesätze der Grundsteuer in den Landeshauptstädten teils sehr hoch liegen, werden hier noch nicht die Spitzenwerte des Landes erreicht. Der höchste Hebesatz der Bundesrepublik erwartet Grundstücksbesitzer mit 960 % in Nauheim. Den zweit- und dritthöchsten Wert verlangen Bergneustadt und Hürtgenwald . Die Grundsteuer-Hebesätze betragen hier aktuell 959% und 950%. Dahinter folgen Offenbach am Main (895 %) und Lautertal (850 %) als Gemeinden mit hohem Grundsteuer-Hebesatz in Hessen.

Bemerkenswert: Selbst innerhalb der Bundesländer gibt es große Unterschiede bei der Höhe der Hebesätze. So ist der Hebesatz in Hürtgenwald mit 950 % mehr als doppelt so hoch wie in der Landeshauptstadt Nordrhein-Westfalens (440 %).

Wo gibt es in Deutschland die niedrigsten Grundsteuer-Hebesätze?

| Ortschaft | Einwohnerzahl (Stand 31.12.19) | Hebesatz |

|---|---|---|

| Christinenthal | 70 | 45 % |

| Ingelheim am Rhein | 35.193 | 80 % |

| Dammfleth | 276 | 100 % |

| Lockstedt | 140 | 150 % |

| Elisabeth-Sophien-Koog | 49 | 100 % |

Nicht alle Gemeinden verlangen bei der Grundsteuer Hebesätze im hohen dreistelligen Bereich. Es gibt auch Orte, in denen die Grundsteuer für Grundstückseigentümer vergleichsweise niedrig ist. Dazu gehören: Elisabeth-Sophien-Koog auf der nordfriesischen Halbinsel Nordstrand mit 49 Einwohnern, Dammfleth mit 276 Einwohnerinnen. Beide Ortschaften liegen in Schleswig-Holstein und verlangen nur 100 Prozent Hebesatz. Auch das Städtchen Ingelheim am Rhein in Rheinland-Pfalz mit gut 35.000 Einwohnerinnen und jeder Menge Weinbergen meint es gut mit Eigenheimbesitzern. Die Stadt setzt nur 80 Prozent Hebesatz an. Mit einem noch niedrigeren Wert kommt die Gemeinde Christinenthal mit 70 Einwohnern und einem Hebesatz von 45 Prozent ihren Grundstücksbesitzerinnen entgegen.

Was ändert sich durch die neue Grundsteuer?

Metaphorische Darstellung für unnötige Verkomplizierung in Deutschland.

Deutschlands Immobilieneigentümer sind dieses Jahr mehr als sonst mit der Grundsteuer konfrontiert. Die Grundsteuerreform besagt, dass alle 36 Millionen Immobilien in Deutschland neu bewertet werden müssen. Jeder mit Haus, Wohnung oder Grundstück (auch Forst- oder landwirtschaftlicher Besitz von Land) ist deswegen dazu verpflichtet eine Feststellungserklärung beim Finanzamt abzugeben. Einfach wird es den Steuerzahlern nicht gemacht und viel Zeit bleibt auch nicht. Die Abgabezeitraum für die Grundsteuer Erklärung beträgt nach aktueller Fristverlängerung sieben Monate, vom 1.7.2022 bis zum 31.01.2023.

Grundstückbesitzer sind in diesem Zeitraum dazu verpflichtet, eine Steuererklärung zur Erklärung des Grundsteuerwerts beim Finanzamt einzureichen. Betroffene Eigentümerinnen erhalten dazu rechtzeitig eine Benachrichtigung per Post. Die Steuererklärung soll dabei ausschließlich online per Elster-Verfahren, über die kostenfreie Online-Steuersoftware der Finanzämter, erhoben werden.

Was ist der Grund für die Grundsteuer Reform?

Teilweise werden Grundstücke und Häuser bislang sehr unterschiedlich besteuert. So kommt es dazu, dass in einigen Ortschaften Besitzer ähnlicher Grundstücke dennoch eine sehr unterschiedliche Grundsteuer zahlen. Momentan beruhen die Einheitswerte noch auf sehr alten Daten, mitunter von Daten aus dem Jahr 1935. Um die steuerliche Gleichbehandlung zu garantieren, hat das Bundesverfassungsgericht im Jahr 2018 die Grundsteuer für verfassungswidrig erklärt und festgestellt, dass diese reformiert werden muss.

Wie wird die Grundsteuer nach Inkrafttreten der Reform berechnet?

Auch nach der Reform bleibt es bei der Berechnung der Grundsteuer bei den drei Komponenten: Wert x Steuermesszahl x Hebesatz. Zur Wertermittlung der Immobilie werden jedoch statt bisher 20 Faktoren, nur noch diese fünf herangezogen:

Größe des Grundstücks

Immobilienalter

Art der Immobilie

Bodenrichtwert

Es ist zu erwarten, dass nach dem neuen Modell der Einheitswert für viele Immobilie deutlich höher ausfallen wird. Das würde auch eine kräftige Erhöhung der Grundsteuer nach sich ziehen. Der damalige Bundesfinanzminister Bundesfinanzminister Olaf Scholz plante daher eine Senkung der Steuermesszahl und appellierte an die Gemeinden, ihre Hebesätze der Grundsteuer entsprechend zu reduzieren.

Wird die Grundsteuer 2024 teurer?

Laut des Eigentümerverbands Haus & Grund steigt die Grundsteuer, welche Hauseigentümer zahlen, bereits 2023 um bis zu 20 Prozent. Dies soll durch eine vorraussichtliche Erhöhung der Hebesätze für die Grundsteuer in vielen Kommunen, geschehen. Die Grundsteuer-Hebesätze spielen eine maßgebliche Rolle in Bezug auf die Höhe der Grundsteuerlast. Sie werden im Jahr 2025 im Rahmen der Grundsteuerreform neu festgesetzt, werden jedoch laut Verbandspräsident Kai Warnecke schon vorher heraufgesetzt.

Der Bund der Steuerzahler warnt auf focus.de vor umfangreichen Erhöhungen vor allem in Nordrhein-Westfalen. Das am 20. Dezember vom NRW-Landtag beschlossene Gemeindefinanzierungsgesetz 2023 soll der Hintergrund für die Erhöhungen sein.

Darüber hinaus werden in Rheinland-Pfalz die Nivellierungssätze für die Grundsteuer erhöht. Gemeinden orientieren sich oft an diesen Sätzen.

In den hessischen Kommunen Oberursel und Lampertheim im Kreis Bergstraße wurde die Grundsteuer jeweils von 750 auf 947 Punkte und von 460 auf 580 Punkte erhöht.

Des Weiteren können, abgesehen von Erhöhungen der Grundsteuer, weitere Erhöhungen wie z. B. Erhöhungen der Hundesteuer oder Straßenreinigungsgebühr, beobachtet werden. Kommunen begründen diese Maßnahmen häufig damit, dass sie vor allem durch die Energiekrise unter einer schlechten finanziellen Situation leiden.

Gilt die neue Regelung zur Grundsteuer bundesweit?

Die Reform beinhaltet eine “Länderöffnungsklausel”. Das bedeutet, dass die einzelnen Bundesländer nicht verpflichtet sind, dieses Modell anzuwenden. Entscheiden sie sich für einen Sonderweg, müssen sie dafür ein eigenes Gesetz verabschieden. Doch die Zeit drängt. Bis Ende Januar 2023 müssen die Behörden die neuen Grundstückswerte und Miethöhen ermittelt haben. Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt, Schleswig-Holsteinund und Thüringen wollen sich deshalb am Bundesmodell orientieren. Bayern, Niedersachsen, Baden-Württemberg, Hessen, Sachsen, Hamburg und das Saarland setzen auf eigene Regelungen.

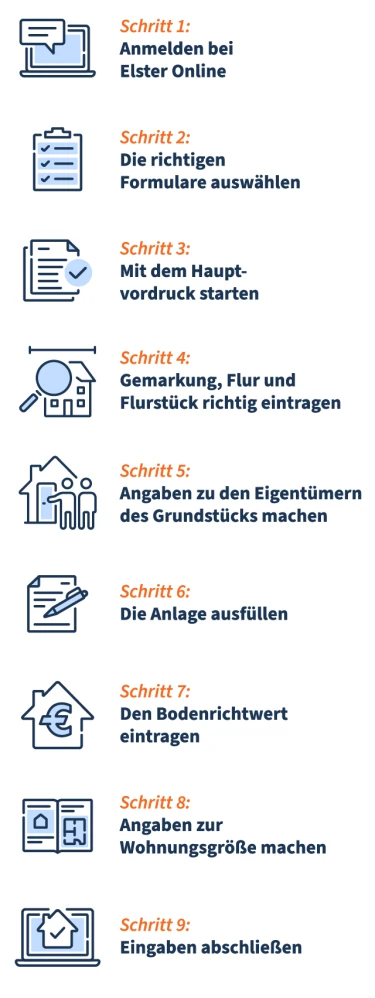

Wie wird die neue Grundsteuer 2024 erhoben?

Grundstückbesitzerinnen sind dazu verpflichtet, im Jahr 2023 eine Steuererklärung zur Erklärung des Grundsteuerwerts beim entsprechenden Finanzamt einzureichen. Betroffene Eigentümer wurden dafür rechtzeitig per Post vom Finanzamt informiert. Die Steuererklärung sollte laut aktuellem Stand und Fristverlängerung bis zum 31. Januar 2023 digital über das Elster-Programm der Finanzämter eingereicht werden. Viele Immobilienbesitzerinnen frustriert jedoch der Umgang mit dem Elster Portal. Wer sich bislang noch nicht für Elster-Software registriert hat, sollte sich rechtzeitig darum kümmern oder einen Steuerberater beauftragen. Das lohnt sich vor allem, wenn jemand mehrere Immobilien besitzt. Ein Steuerberater kann jedoch lediglich fehlende Daten beschaffen, das Ausfüllen der Elster Formular und die Übermittlung als Finanzamt übernehmen. Anders als bei der Einkommensteuererklärung hat eine Steuerberaterin in diesem Fall aber keinen Einfluss auf die Höhe der späteren Grundsteuer.

Im besten Fall haben Immobilienbesitzer einen eignen Elster-Account und klicken sich Schritt für Schritt durch das Elster-Formular. Es gibt allerdings auch die Möglichkeit, die Grundsteuer über einen Elster-Account von engen Angehörigen einzureichen. Eine Mutter z. B. könnte den Account ihres Sohnes dazu verwenden.

Hinweis:

Homeday stellt Ihnen kostenlos eine Elster-Anleitung für die Grundsteuererklärung zur Verfügung:

Kann die Grundsteuererklärung auch auf Papier eingereicht werden?

Theoretisch ja, es ist es möglich, die Grundsteuererklärung auch auf in Papierform einzureichen. Dabei spielen mehrere Faktoren eine Rolle. Einerseits kommt es auf das jeweilige Bundesland an. Bayern z. B. bietet von Anfang an die Möglichkeit für eine Feststellungserklärung auf Papier an. In anderen Bundesländern muss vorher ein Antrag für eine Grundsteuererklärung in Papierform gestellt werden.

Wo zahlen Grundstücksbesitzer keine Grundsteuer?

Neben den teils hohen Hebesätzen gibt es auch einige Gemeinden, die gar keinen Hebesatz erheben. Das heißt: Grundstücksbesitzer in diesen zwölf deutschen Gemeinden zahlen hier überhaupt keine Grundsteuer B. Die Gemeinden mit vergleichsweise geringen Bevölkerungszahlen finden sich vor allem in den Bundesländern Rheinland-Pfalz (Gornhausen, Rayerschied, Reuth, Riegenroth, Wahlbach) und Schleswig-Holstein (Friedrichsgabekoog, Wesselburener Deichhausen, Hillgroven, Norderfriedrichskoog, Südermarsch). Auch der Ort in Baden-Württemberg erhebt keinen Hebesatz für seine Grundstücksbesitzer.

Gemeinden ohne Hebesätze

| Ortschaft | Einwohnerzahl (Stand 31.12.19) | Hebesatz |

|---|---|---|

| Gornhausen | 219 | 0 % |

| Rayerschied | 101 | 0 % |

| Reuth | 166 | 0 % |

| Riegenroth | 239 | 0 % |

| Wahlbach | 185 | 0 % |

| Friedrichsgabekoog | 53 | 0 % |

| Wesselburener Deichhausen | 104 | 0 % |

| Hillgroven | 58 | 0 % |

| Norderfriedrichskoog | 40 | 0 % |

| Südermarsch | 144 | 0 % |

| Büsingen am Hochrhein | 1.536 | 0 % |

Weitere Ausnahmen an Grundstücken und Immobilien, die von der Grundsteuer befreit werden:

Grundbesitz des öffentlichen Rechts oder Dienstes

Grundbesitz, der durch das Bundeseisenbahnvermögen für Verwaltungszwecke genutzt wird

Grundbesitz für gemeinnützige Zwecke

Grundbesitz von Religionsgemeinschaften

Dienstwohnungen der Geistlichen und Kirchendiener der Religionsgesellschaften

Grundbesitz von wissenschaftlichen Einrichtungen

Grundbesitz von Krankenanstalten

Grundbesitz von Bildungseinrichtungen

Welche besonderen Härtefälle führen zu einer Verminderung oder Befreiung der Grundsteuer?

Wesentliche, nicht selbst verschuldete Mietausfälle

Gefährdung oder Vernichtung der persönlichen oder wirtschaftlichen Existenz des Steuerzahlers (z. B. Schaden an einer Mietimmobilie durch Feuer, Wasser etc.)

Wenn die zu deckenden Kosten von Denkmalschutzimmobilien die jährliche Rendite übersteigen

Wann muss ich Grundsteuer zahlen?

Meistens werden Grundstücksbesitzer alle drei Monate, also viermal im Jahr, aufgefordert, ein Viertel des Grundsteuerbetrags zu entrichten. Damit ist die Grundsteuer quartalsweise fällig und zwar jeweils zum 15. Februar, 15. Mai, 15. August und 15. November des Jahres.

Liegt der Gesamtbetrag der Grundsteuer unter 15 Euro kann er mitunter nur einmal jährlich zum Stichtag im August bezahlt werden. Unter 30 Euro ist er dann jeweils hälftig im Februar und August fällig. Auf Antrag des Steuerschuldners ist es ebenfalls möglich, die gesamte Grundsteuer in einem Jahresbetrag zum 1. Juli des Jahres zu begleichen. Der Antrag muss bis zum 30. September des Vorjahres gestellt werden.

Ab wann muss ich die neu berechnete Grundsteuer zahlen?

Die grundsätzliche Berechnung der Grundsteuer wird bei der Neuerfassung bis Ende Janaur 2023 nicht verändert. Die Grundsteuer tritt am 01. Januar 2025 in Kraft. Damit in Zukunft unterschiedliche Besteuerungen vergleichbarer Grundstücke vermieden werden, wird die Bewertung künftig in regelmäßigen Abständen durchgeführt.

Was passiert, wenn ich die Abgabefrist für die Grundsteuererklärung nicht einhalte?

Sollten sie es nicht schaffen, die aktuelle Frist vom 31.01.2023 für ihre Grundsteuererklärung einzuhalten, kann es sein, dass sie ein Verwarngeld zahlen müssen. Genau steht das jedoch noch nicht fest. Sehr wahrscheinlich ist sogar eine Fristverlängerung möglich. Diese müsste aber mit Angabe eines guten Grunds beantragt werden.

Wird die Grundsteuer auf die Miete umgelegt?

Vermieter haben die Möglichkeit, die Grundsteuer auf ihre Mieterinnen umzulegen. Die Kosten fallen in diesem Fall als Nebenkosten und finden sich entsprechend in der Betriebskostenabrechnung beziehungsweise Nebenkostenabrechnung an. Wie viel der Grundsteuer die einzelne Mieterin zu zahlen hat, wird häufig anhand der Wohnfläche der gemieteten Immobilie festgemacht. Ebenso ist es möglich, einen im Mietvertrag festgehaltenen Umlageschlüssel anzuwenden.

Wie berechnet man die Grundsteuer für Mieter?

Die Grundsteuer für Mieter berechnet sich aus dem Einheitswert der Immobilie, der Steuermesszahl (multipliziert ergeben diese den Grundsteuermessbetrag) sowie dem entsprechenden Grundsteuer-Hebesatz. Konkret ergibt sich bei einem Einheitswert von 15.000 Euro und einer Grundsteuermesszahl von 3,1 Promille der Steuermessbetrag 46,50 Euro. Liegt der Hebesatz bei 700 Prozent rechnet man also 46,50 x 700 = 325,50 Euro. Pro Monat wären das 27,13 Euro an Grundsteuer für den Mieter.

Hat ein Eigentümerwechsel Einfluss auf die Grundsteuer?

Nein, ein Eigentümerwechsel hat keinen Einfluss auf die Höhe der Grundsteuer. Einzige Ausnahme: Ein Eigentümer teilt seine Immobilie in Wohneigentum auf. Dies ist beispielsweise der Fall, wenn er ein Mehrfamilienhaus verkaufen möchte – jedoch nicht als Ganzes, sondern jede Wohnung einzeln. Dies zieht auch eine neue Berechnung der Grundsteuer B für jede einzelne Eigentumswohnung nach sich.

Gut zu wissen

Das Gesetz regelt, dass bei einem Eigentümerwechsel derjenige die Grundsteuer entrichtet, der zum 1. Januar des Verkaufsjahres laut Grundbuchauszug auch Eigentümer war. Es ist jedoch möglich, dass Verkäuferin und Käufer im Kaufvertrag für ein Haus etwas anderes regeln.

Lohnt es sich, beim Immobilienkauf oder Neubau auf die Hebesätze bzw. die Grundsteuer zu achten?

In Einzelfällen kann es sich bei der Immobiliensuche lohnen, auf den Grundsteuer-Hebesatz zu achten, ausschlaggebend sollte er jedoch nicht sein. Angenommen, Sie haben für einen geplanten Hausbau zwei vergleichbare Grundstücke an der Hand, die in unterschiedlichen Gemeinden liegen. Ist der Grundsteuer-Hebesatz in einer davon deutlich geringer als in der anderen, profitieren Sie von einer niedrigeren Grundsteuerabgabe. Jedoch haben Sie keine Garantie, wie lange dieser Wert gilt. Da Gemeinden dazu berechtigt sind, den Grundsteuer-Hebesatz theoretisch jährlich anzupassen, ist es durchaus möglich, dass dieser auf einmal deutlich angehoben oder auch gesenkt wird. Achten Sie beim Immobilienkauf oder einem Neubau daher lieber auf andere Faktoren wie Lage und Infrastruktur, Ihre persönlichen Vorlieben und den Zustand der Immobilie. Ein Grundsteuer-Hebesatz-Vergleich sollte erst danach eine Rolle spielen.

Welche Kritik gibt es an der Grundsteuer?

Die aktuelle Grundsteuer steht in der Kritik, da die Finanzämter als Berechnungsgrundlage völlig veraltete Werte anwenden. Dabei handelt es sich um die jeweiligen Einheitswerte der Immobilie, die in den alten Bundesländern auf den Bodenrichtwerten aus dem Jahr 1964 basieren. In den neuen Bundesländern sind diese sogar noch älter: Hier werden die Daten von 1935 herangezogen. Eigentlich hätten die Einheitswerte alle sechs Jahre überprüft werden sollen, dies ist jedoch nicht geschehen. Die Preise auf dem Immobilienmarkt haben sich allerdings sehr stark verändert, sodass Einheits- und Verkehrswert einer Immobilie mitunter stark voneinander abweichen. Das führt unter anderem dazu, dass für vergleichbare Immobilien in einer Gemeinde unterschiedliche Einheitswerte angesetzt werden und dadurch deutlich abweichende Grundsteuerbeträge fällig werden.

Nach zahlreichen Klagen von Eigentümern vor dem Bundesverfassungsgericht erklärte dieses die aktuelle Berechnung der Grundsteuer B im April 2018 für verfassungswidrig, da sie gegen das Gebot der Gleichbehandlung verstoße. Infolgedessen verabschiedete die Bundesregierung am 8. November 2019 die Grundsteuerreform. Diese tritt am 1. Januar 2025 in Kraft: Ab diesem Zeitpunkt wird die Grundsteuer anders berechnet.

Ist Ihnen das Grundsteuer-Thema zu kompliziert geworden?

Mit der Informationsmasse rund um die Grundsteuer sind viele Eigentümer überfordert. Auch die neue Grundsteuerreform verunsichert momentan eher als dass sie hilft. Ob sich für Ihre Immobilie langfristig ein Verkauf lohnt, können Sie hier kostenlos herausfinden:

Grundsteuer-Hebesätze – FAQ

Welche Hebesätze gibt es?

In Deutschland gibt es zwei verschiedene Hebesätze – den für die Gewerbesteuer und den für die Grundsteuer. Da die Kommunen den Hebesatz der Grundsteuer selbst festlegen können, gibt es viele unterschiedliche Grundsteuer-Hebesätze. Aktuell ist von 0 Prozent bis zu 1050 Prozent alles vertreten. Mehr Informationen zu den Hebesätzen in Deutschland

Wie hoch ist der Hebesatz?

Wie hoch der Hebesatz ist, legt jede Gemeinde in Deutschland einmal im Jahr selbst fest. Dadurch kann sich der Hebesatz in einer Kommune von einem auf das andere Jahr verändern und höher oder niedriger ausfallen. Auch zwischen benachbarten Gemeinden kann es durchaus gravierende Unterschiede geben. Während mancherorts gar keine Grundsteuer erhoben wird, liegt der Hebesatz andernorts bei rund 1000 Prozent.

Welche Auswirkung hat der Hebesatz auf die Höhe der Grundsteuer?

Der Hebesatz wirkt sich stark auf die Höhe der Grundsteuer aus. Da das Produkt von Einheitswert und Grundsteuermesszahl mit diesem multipliziert wird, bestimmt der Hebesatz die finale Grundsteuer. Je höher der Hebesatz ist, umso mehr Grundsteuer müssen die Bewohner der entsprechenden Gemeinde für ihre Grundstücke zahlen. Mehr zur Auswirkung des Hebesatzes auf die Grundsteuer

Wie kann man die Grundsteuer berechnen?

Für die Berechnung der Grundsteuer gibt es folgende Formel:Einheitswert x Steuermesszahl x Hebesatz = jährliche GrundsteuerSie benötigen also diese drei Werte, um die Höhe der Grundsteuer für Ihre Immobilie zu berechnen. Zu den Rechenbeispielen

Wird die Grundsteuer ab 2025 teurer?

Ziel der Grundsteuerreform ist, laut Gesetzgeber, keine Steuererhöhung. Die Neuberechnung sollte also kein zusätzliches Einkommen für die Gemeinden verursachen. Bisher treiben die Gemeinden rund 14 Milliarden Euro über die Grundsteuer ein. Die Neubewertung kann dazu führen, dass die Grundsteuer sich für einige Immobilienbesitzer erhöht, für andere könnte die Grundsteuer sinken. Experten gehen allerdings davon aus, dass die derzeit hohe Inflation auch Einfluss auf die Grundsteuer nehmen könnte. Mehr zur Berechnung der Grundsteuer nach der Reform

Wie setzt sich die Grundsteuer zusammen?

Die Grundsteuer setzt sich aus drei Faktoren zusammen. Für die Berechnung der Grundsteuer B ist zunächst ist der Einheitswert der Immobilie relevant. Zweiter Faktor für die Ermittlung der Grundsteuer ist die sogenannte Steuermesszahl, die sich unter anderem nach der Art des Grundstücks richtet. Letzter Parameter ist der jeweils geltende Hebesatz. Dieser wird für die gesamte Gemeinde festgelegt, ist also nicht individuell von der Immobilie oder dem Grundstück abhängig.